インフレに関して整理してみる

需要と供給

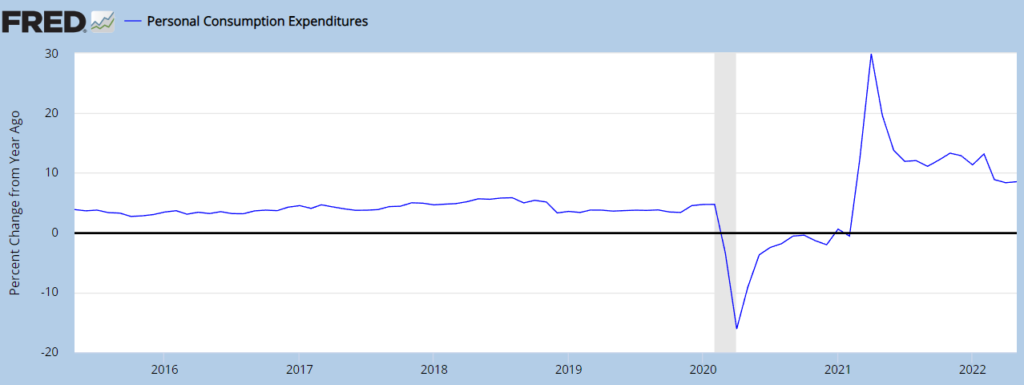

需要面に目をむければ、例えば以下の図が示すようにコロナ化で抑えられていた消費が2021年3月以降になって急激な回復をみせている。

貯蓄率の推移を示す下の図を見ても、2020年には消費抑制(+政府から様々な補助金による家計への資産の移転)により貯蓄率が大幅に跳ね上がり、家計の購買力が増していることがわかる。

これに対して、供給サイドは(1)中国の強硬なCovid対策(ロックダウンなど)に伴うサプライチェーンの影響、(2)ロシアのウクライナ侵攻によるエネルギー、食糧の供給に対する影響、(3)Covid下でのレイオフや廃業などによる供給力の低下、などの影響でCovid以前に比較しても供給力が弱まっている。

このため需要超過になりやすく、価格が上昇しやすい。ただし、2020年の埋め合わせとしてのペントアップ需要には限りがある。サプライチェーンの問題はどの水準まで回復するかは別として、時間とともに改善していくだろう。

Goods(財)とMoney(貨幣)

マネタリスト的な見方を信じるとすれば、世の中にある財の総量が変わらない一方で貨幣の量が倍になれば、財の名目の価格は倍になることになる。逆デノミのようなケースを別とすれば、増えたお金がどのようなチャンネルで社会に流れていくのかによって影響の出方は異なるし、実際の世の中はそんなに単純ではない。

けれど、貨幣の量が多い方がインフレになりやすいという点については異論は少ない。幣の総量をどう定義するかには議論の余地があるけれど、ここでは米連邦準備制度(FRB)が保有する総資産を指標としよう。以下の図が示すようにCovid対策によるQE(Quantitative Easing:量的緩和政策)によってFRBのバランスシートは倍以上になっている。

これもインフレを助長する要因といえる。ただし、アメリカに関して言えばテーパリング(バランスシート拡大のスピードを落とす)段階、拡大をやめる段階を通り越し、すでにバランスシート縮小の方向へと向かっている点には留意すべきだ。

エネルギー・農作物の影響(コア指数と総合指数)

以下の図は、1年前と比較した消費者物価指数の変化率を示している。青線はいわゆる総合指数、赤線はコア指数(ブレ幅の大きいエネルギー、食品を除いた指数)になる。

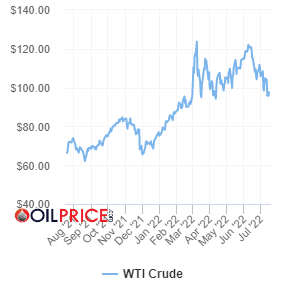

これを見ると、ロシアによるウクライナ侵攻の影響を受けたエネルギー、農作物の価格上昇の影響が極めて大きいことがわかる。エネルギーについては、今後の進展によっては価格が1バレル$380まで上昇するという観測もあるなど潜在的なリスクは軽視できない。

一方で、以下の図にある通り、6月をピークに現時点ではロシアによるウクライナ侵攻直後の水準まで原油価格が下がってきていることから来月に発表される7月分のインフレ率では、総合指数は落ち着いた結果になるはずだ。

インフレ期待

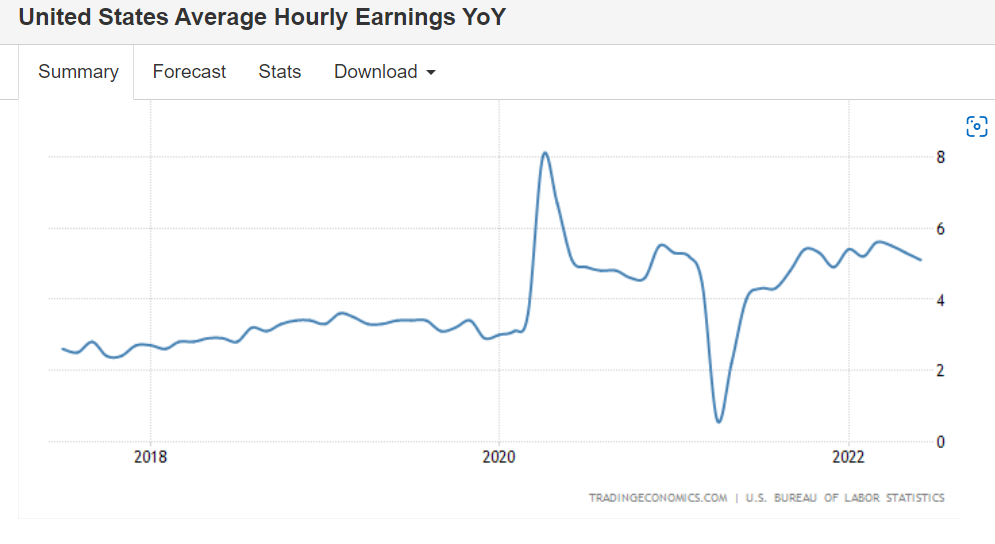

インフレ状態が続くと、人々はインフレ分で目減りした賃金を補うために賃上げを求めるようになる。賃上げをすれば企業は販売価格を引き上げざるを得なくなり、さらなるインフレを引き起こすことになる。こうした状態がおこると予想されると、インフレ期待(将来の予想インフレ率)があがることになる。

下のグラフが示すように既に賃上げ圧力は顕在化しており、2021年秋以降では年率5%超の賃上げが続いている。

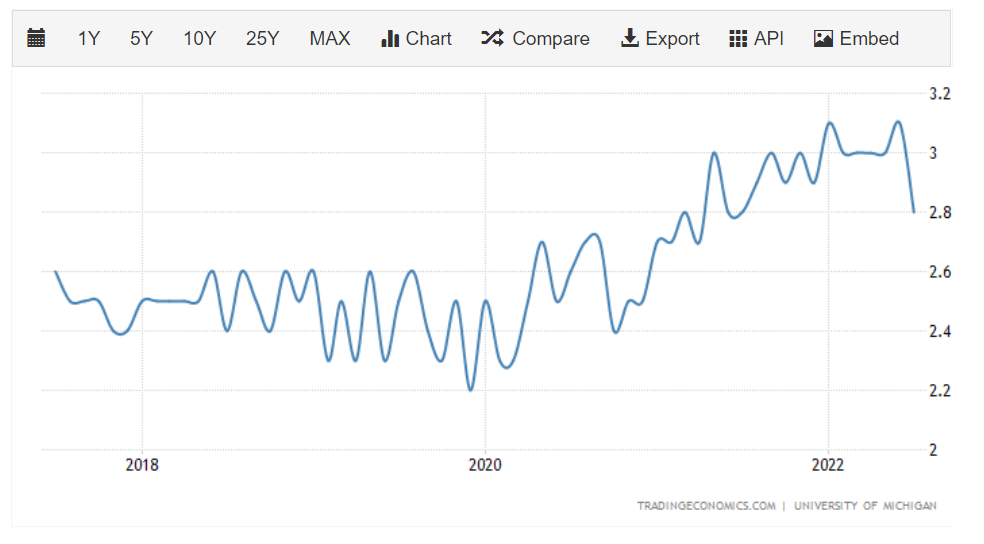

下の二つのグラフは、米国のインフレ期待の指標としてよく使われるミシガン大学によるサーベイ結果である。上のグラフは今後1年の予想、下のグラフは今後5年間の予想に対応している。

今後1年については引き続き5%超と高い水準になっている一方で、今後5年については3.1%→2.8%と、大幅にインフレ期待が低下している。

そしてFRBは・・・。

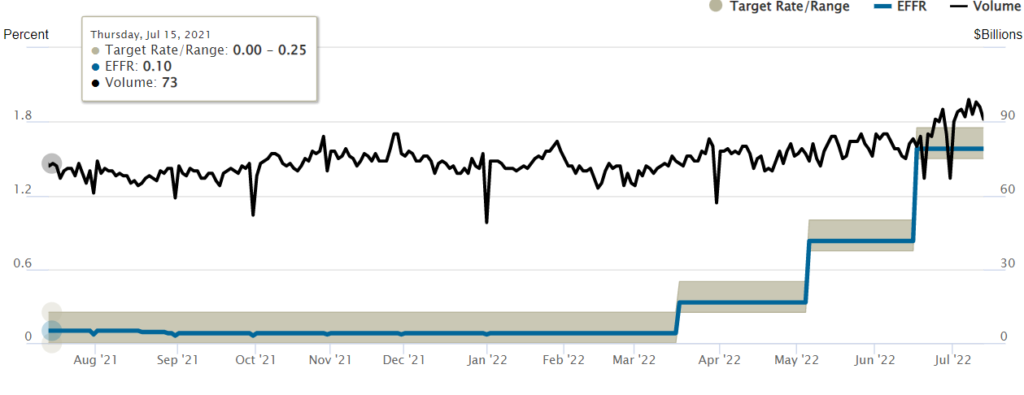

“Behind the Curve”と批判されながらも、2022年3月に利上げを開始してから3回の機会に合計150bp、おそらく7月26日、27日の会合で更に75bpの利上げで、7月末時点で2.5%になるだろう。

このあと2022年は9月、11月、12月と3回の会合がある。現時点で最もタカ派の予想で、3回の会合で合計150bp、ハト派の予想で合計50bp~75bpの利上げといったところだと思うけれど、今後数か月のインフレ率の数字がインフレ抑制トレンドを明確に示すかどうかにかかっている。

FRBがしなければいけないこと、目指していることは

- 金融引き締めにより景気を鈍化させ、需要を抑制することで需給の引き締まりを解消する。この過程で、「ほどほどの減速」、いわゆるソフトランディングが実現できれば申し分ないが、もしもどちらかを選ばなければいけないとすれば、リセッションもいとわない。また、失業率がある程度上昇することは、賃金上昇圧力の抑制の観点でむしろ好ましい。

- 強い引き締め姿勢を示すことでインフレ期待を抑え込む。

の2点だろう。他国よりも早い金融引き締めが引き超す強いドルもインフレ抑制につながるポジティブな副次的効果と考えているだろう。

市場の動き

金融政策は、大きな船の舵をとるようなもので、急激な変化は金融システムを不安低下させる。また実体経済に金融政策の効果が表れるまでにはかなりのラグがあるため、政策の効果が目にみえないからといって焦って追加的な措置をとると、やりすぎてしまうリスクが高い。

従って、市場参加者、経済主体が政策の変化に対応する時間を与えつつ、実体経済への効果を注意深く観測する必要があり、抑制的かつ漸近的なアプローチをとらざるを得ない。

この一方で市場は変化を先取りする。中央銀行がゆっくりとしか政策金利を上げられないとしても、政策金利があがることを見越して長期金利を大きく動かしたり、株価を大幅に下げたりといった形で、政策の効果を先取りする役割を果たす。

今後の見通し

家計貯蓄の積み上がり、ペントアップ需要などが徐々にはげ落ちてくる一方で、インフレによる価格上昇そのものも消費者の購買意欲を抑制する。

自律的な動きに加え、金融政策の影響が徐々に浸透していく中で景気が減速していく兆候がみえはじめている。またテック企業の採用抑制(そして一部レイオフに向けた動き)もみられるようになってきた。労働市場の逼迫度が緩和に向かう兆しといえる。

従ってFRBが例えば4%まで政策金利をあげるのを待つまでもなく、経済はインフレ状態を脱却しつつある可能性がある。ただし、FRBが今後も果敢に金利を上げていくだろうという「信頼」が、金融市場を通じて政策の効果の先取りにつながっているのだから、FRBはこうした期待を裏切らないよに、慎重に行動していく必要があることは論をまたない。

エネルギー価格に対する地政学的なリスクの影響と、将来のインフレ期待の抑え込みに成功するか、という点で不確実性はあるものの、私は振り返ってみればインフレのピークは過ぎている、といえるタイミングにきているのではないかと考えている。

この一方で、心配すべきはFRBの膨らんだバランスシート、簡単に資金にアクセスすることになれた企業、そして金融市場が、過去30年以上でもっとも過激な金融引き締めにどう反応するのか、すでに大きなリセッションの種がまかれているのではないか、ということだと思う。

コメント